- Home

- Servizi

- Conto Termico

- Che cos’è

- Come funziona

- Esempi

- Bando Regione Piemonte – Sostituzione generatori alimentati a biomassa

- Bando Regione Emilia Romagna – Sostituzione generatori alimentati a biomassa

- Bando Regione Lombardia – Impianti innovativi a biomassa

- Bando Regione Veneto 2022 - Sostituzione di generatori di calore a biomasse

- Bando Regione Veneto - Stufe 2023 - Rottamazione ed acquisto di impianti termici domestici alimentati a biomassa legnosa e pompe di calore elettriche

- Bando Regione Campania – Sostituzione di generatori di calore a biomasse

- Bando Regione Umbria – Sostituzione impianti di riscaldamento civile a biomassa

- Bando Provincia autonoma Trento – Sostituzione di impianti a biomassa

- Detrazioni Fiscali

- Superbonus 110% 2024 – ed altri bonus – “Risposte Interpelli Agenzia delle Entrate”

- Superbonus 110% 2023 – ed altri bonus – “Risposte Interpelli Agenzia delle Entrate”

- Superbonus 110% (2022)

- Superbonus 110% (2021)

- Superbonus 110% (2020)

- Bonus facciate

- Bonuscasa – Ristrutturazione Edilizia

- Bonus mobili

- Bonus risparmio idrico

- Bonus acqua potabile

- Bonus Verde – Giardini

- Bonus Alberghi

- Legge di bilancio (2020)

- Sconto diretto (2019)

- Blog

- Home

- Servizi

- Conto Termico

- Che cos’è

- Come funziona

- Esempi

- Bando Regione Piemonte – Sostituzione generatori alimentati a biomassa

- Bando Regione Emilia Romagna – Sostituzione generatori alimentati a biomassa

- Bando Regione Lombardia – Impianti innovativi a biomassa

- Bando Regione Veneto 2022 – Sostituzione di generatori di calore a biomasse

- Bando Regione Veneto – Stufe 2023 – Rottamazione ed acquisto di impianti termici domestici alimentati a biomassa legnosa e pompe di calore elettriche

- Bando Regione Campania – Sostituzione di generatori di calore a biomasse

- Bando Regione Umbria – Sostituzione impianti di riscaldamento civile a biomassa

- Bando Provincia autonoma Trento – Sostituzione di impianti a biomassa

- Detrazioni Fiscali

- Superbonus 110% 2024 – ed altri bonus – “Risposte Interpelli Agenzia delle Entrate”

- Superbonus 110% 2023 – ed altri bonus – “Risposte Interpelli Agenzia delle Entrate”

- Superbonus 110% (2022)

- Superbonus 110% (2021)

- Superbonus 110% (2020)

- Bonus facciate

- Bonuscasa – Ristrutturazione Edilizia

- Bonus mobili

- Bonus risparmio idrico

- Bonus acqua potabile

- Bonus Verde – Giardini

- Bonus Alberghi

- Legge di bilancio (2020)

- Sconto diretto (2019)

- Blog

- Home

- Servizi

- Conto Termico

- Che cos’è

- Come funziona

- Esempi

- Bando Regione Piemonte – Sostituzione generatori alimentati a biomassa

- Bando Regione Emilia Romagna – Sostituzione generatori alimentati a biomassa

- Bando Regione Lombardia – Impianti innovativi a biomassa

- Bando Regione Veneto 2022 - Sostituzione di generatori di calore a biomasse

- Bando Regione Veneto - Stufe 2023 - Rottamazione ed acquisto di impianti termici domestici alimentati a biomassa legnosa e pompe di calore elettriche

- Bando Regione Campania – Sostituzione di generatori di calore a biomasse

- Bando Regione Umbria – Sostituzione impianti di riscaldamento civile a biomassa

- Bando Provincia autonoma Trento – Sostituzione di impianti a biomassa

- Detrazioni Fiscali

- Superbonus 110% 2024 – ed altri bonus – “Risposte Interpelli Agenzia delle Entrate”

- Superbonus 110% 2023 – ed altri bonus – “Risposte Interpelli Agenzia delle Entrate”

- Superbonus 110% (2022)

- Superbonus 110% (2021)

- Superbonus 110% (2020)

- Bonus facciate

- Bonuscasa – Ristrutturazione Edilizia

- Bonus mobili

- Bonus risparmio idrico

- Bonus acqua potabile

- Bonus Verde – Giardini

- Bonus Alberghi

- Legge di bilancio (2020)

- Sconto diretto (2019)

- Blog

Bonus facciate

Settembre 2022 – Aggiornamento guida Agenzia delle Entrate

25/07/2022

L’Agenzia delle Entrate pubblica la Circolare 28/E che in sostanza sostituisce l’ultima 7/E 2021 di cui qui avevo messo lo stralcio relativo

Per scaricarla ed approfondire vi lascio il link all’articolo cliccando qui

Proroghe e modifiche Manovra 2022

All’articolo 1, comma 219, della legge27 dicembre 2019, n.160, le parole: «negli anni 2020 e 2021» sono sostituite dalle seguenti: «nell’anno 2022» e le parole «90per cento» sono sostituite dalle seguenti:«60 per cento».

03/12/2021 – Visto di Conformità – dalla Fondazione nazionale Commercialisti – ecco la Check list – Bonus facciate

Il recente decreto-legge n. 157 dell’11 novembre 2021 (c.d. “Decreto anti-frodi”), al fine di arginare possibili abusi, ha esteso ai bonus edilizi diversi dal Superbonus, tra cui il “Bonus facciate”, l’obbligatorietà del visto di conformità e dell’asseverazione della congruità delle spese, nei casi in cui il beneficiario intenda avvalersi di una delle predette opzioni per lo sconto in fattura o la cessione del credito.

La presente check list fornisce una guida ai professionisti incaricati del rilascio del visto di conformità in relazione agli interventi che danno diritto al “Bonus facciate”, utile per verificare la presenza della documentazione necessaria per l’apposizione del visto. Si evidenzia che essa, al pari delle check list già pubblicate per gli interventi che danno diritto al Superbonus, rappresenta uno strumento di supporto per il professionista di carattere generale che non può ritenersi comunque esaustivo circa i controlli da effettuare. Spetta infatti esclusivamente al professionista incaricato verificare, caso per caso, la conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta e che è necessaria ai fini della valida apposizione del visto di conformità.

Puoi scaricarla cliccando A QUESTO LINK

Giugno 2021 – Circolare annuale numero 7 Agenzia delle Entrate – Stralcio BonusFacciate

Vi metto a disposizione il capitolo della circolare riguardante il bonus facciate. Un ottimo sunto con interessanti spunti.

Puoi scaricarlo cliccando A QUESTO LINK

Luglio 2021 – Aggiornamento guida Agenzia delle Entrate

Qui potete vedere la guida scaricabile invece cliccando QUI A QUESTO LINK

Riproduci video

Dopo la pubblicazione della legge di bilancio 2020, nella pagina che trovate QUI A QUESTO LINK , in attesa che l’Agenzia delle Entrate rilasciasse la guida, avevamo esaminato gli aspetti fondamentali della nuova detrazione denominata BONUS FACCIATE

Da oggi 15/02/2020 abbiamo quindi finalmente a disposizione:

→ la tanto attesa GUIDA scaricabile cliccando A QUESTO LINK

→ e la CIRCOLARE N. 2E scaricabile cliccando A QUESTO LINK

Con il seguente video girato proprio a cavallo dell’uscita della guida spero di portare una buona panoramica di quando ci aspetta per il 2020 su questo argomento esaminando in modo particolare gli aspetti tecnici che si legano all’ ECOBONUS ed ai REQUISITI MINIMI previsti per interventi di efficientamento energetico.

Lasciando li aspetti prettamente fiscali a chi di dovere

Attenzione ! Inutile dire che il Decreto Rilancio ha portato novità anche per il Bonus Facciate

Piccola considerazione.

Senza fare tutto il solito pastrocchio italico a prescindere se è cosa buona o meno, bastava dire che la prececente Manutenzione Ordinaria condominiale passava dal 50% al 90% sulle prospicienze e, lo stesso, il cappotto passava da 65% al 90%. Sarebbe anche stato più chiaro il tutto ed anche che probabilmente il risparmio energetico frega poco a pochi. Mi vedo già alle assemblee dove spiegare all’incirca questa chiara situazione alla Sig.a Maria.

Allora signori il cappotto potrebbe andare al 65% con CESSIONE DEL CREDITO decennale a certi costi ma se contestuale alla ristrutturazione di impianto termico, spesa superiore ai 200mila euro allora anche al 65% con SCONTO IN FATTURA quinquennale a costi diversi. Su due o tre facciate si potrebbe avere il 90 anche solo pitturando, ma senza cessioni e sconti, e che gli infissi, anche quelli esterni, sono esclusi e vanno al 50 e forse quella ditta fa la cessione, o lo sconto, ‘A che costi?’ … ecc ecc

..sarà un bel cinema. Divertiamoci!

Qui di seguito l’estratto del testo di legge:

219. Per le spese documentate, sostenute nell’anno 2020, relative agli interventi, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, finalizzati al recupero o restauro della facciata esterna degli edifici esistenti ubicati in zona A o B ai sensi del decreto del Ministro dei lavori pubblici 2 aprile 1968, n. 1444, spetta una detrazione dall’imposta lorda pari al 90 per cento all’imposta lorda pari al 90 per cento.

219. Per le spese documentate, sostenute nell’anno 2020, relative agli interventi, ivi inclusi quelli di sola pulitura o tinteggiatura esterna, finalizzati al recupero o restauro della facciata esterna degli edifici esistenti ubicati in zona A o B ai sensi del decreto del Ministro dei lavori pubblici 2 aprile 1968, n. 1444, spetta una detrazione dall’imposta lorda pari al 90 per cento all’imposta lorda pari al 90 per cento.

220. Nell’ipotesi in cui i lavori di rifacimento della facciata, ove non siano di sola pulitura o tinteggiatura esterna, riguardino interventi influenti dal punto di vista termico o interessino oltre il 10 per cento dell’intonaco della superficie disperdente lorda complessiva dell’edificio, gli interventi devono soddisfare i requisiti di cui al decreto del Ministro dello sviluppo economico 26 giugno 2015, pubblicato nel supplemento ordinario n. 39 alla Gazzetta Ufficiale n. 162 del 15 luglio 2015, e, con riguardo ai valori di trasmittanza termica, i requisiti di cui alla tabella 2 dell’allegato B al decreto del Ministro dello sviluppo economico 11 marzo 2008, pubblicato nella Gazzetta Ufficiale n. 66 del 18 marzo 2008. In tali ipotesi, ai fini delle verifiche e dei controlli si applicano i commi 3-bis e 3-ter dell’articolo 14 del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90.

221. Ferme restando le agevolazioni già previste dalla legislazione vigente in materia edilizia e di riqualificazione energetica, sono ammessi al beneficio di cui ai commi da 219 a 224 esclusivamente gli interventi sulle strutture opache della facciata, su balconi o su ornamenti e fregi.

222. La detrazione è ripartita in dieci quote annuali costanti e di pari importo nell’anno di sostenimento delle spese e in quelli successivi.

223. Si applicano le disposizioni del regolamento di cui al decreto del Ministro delle finanze 18 febbraio 1998, n. 41.

224. Conseguentemente, il Fondo per interventi strutturali di politica economica, di cui all’articolo 10, comma 5, del decreto legge 29 novembre 2004, n. 282, convertito, con modificazioni, dalla legge 27 dicembre 2004, n. 307, è incrementato di 0,5 milioni di euro per l’anno 2020, di 5,8 milioni di euro per l’anno 2021 e di 3,6 milioni di euro annui dall’anno 2022 all’anno 2030.

Qui un breve riassunto lasciandovi poi alla visione del video ed alla lettura della guida stessa.

Il “bonus facciate” è il nuovo sconto fiscale per abbellire gli edifici delle nostre città.

Consente di recuperare il 90% dei costi sostenuti nel 2020 senza un limite massimo di spesa e possono beneficiarne tutti.

Può essere usufruito da inquilini e proprietari, residenti e non residenti nel territorio dello Stato, persone fisiche e imprese.

Per averne diritto è necessario realizzare interventi di recupero o restauro della facciata esterna di edifici esistenti, di qualsiasi categoria catastale, compresi quelli strumentali.

Sono agevolabili i lavori realizzati per il rinnovamento e il consolidamento della facciata esterna, inclusa la semplice pulitura e tinteggiatura, e gli interventi su balconi, ornamenti e fregi.

Beneficiano della detrazione anche i lavori sulle grondaie e i pluviali, su parapetti e cornici.

Sono comprese nella nuova agevolazione fiscale anche le spese correlate: dall’installazione dei ponteggi allo smaltimento dei materiali, dall’Iva all’imposta di bollo, dai diritti pagati per la richiesta di titoli abitativi edilizi alla tassa per l’occupazione del suolo pubblico.

Condizione importante è che gli immobili si trovino nelle zone A e B (indicate nel decreto ministeriale n.1444/1968) o in zone a queste assimilabili in base alla normativa regionale e ai regolamenti edilizi comunali.

A differenza di altri benefici sulla casa, non è consentito cedere il credito né richiedere lo sconto in fattura al fornitore che esegue gli interventi.

Attenzione!!! Questa cosa non è più valida dopo l'uscita del Decreto Rilancio ceh all'art 121 elenca per quali detrazioni si può optare per la cessione del credito e/o dello sconto in fattura

ovvero anceh per il bonus facciate

Attenzione nota:

Attenzione nota:

L’attestato di prestazione energetica (APE), per ogni singola unità immobiliare per cui si chiedono le detrazioni fiscali, che deve essere redatto da un tecnico non coinvolto nei lavori.

Come valutare la percentuale di intervento?

Si segnalano incongruenze tra il comma 220 della Legge di Bilancio, quanto riportato nella Guida dell’agenzia delle entrate e quanto riportato nel DM 26 giugno 2015 (o regolamento regionali).

Le esclusioni riguardano sostanzialmente:

− interventi ininfluenti dal punto di vista termico (non bene definiti se non la tinteggiatura)

− intervento di rifacimento di una piccola parte di intonaco (nelle percentuali definite sopra)

Il comma 220 riporta una dicitura sostanzialmente differente dal DM 26 giugno 2015 ossia:

(…) I lavori di rifacimento della facciata, non di sola pulitura o tinteggiatura esterna, che influiscono anche dal punto di vista termico o interessano oltre il 10% dell’intonaco della superficie disperdente lorda complessiva dell’edificio (…).

Il calcolo del 10% sembra riferito all’intonaco e non alla superficie disperdente totale, come se, nel caso avessi superfici senza intonaco queste non vadano considerate nella valutazione.

Inoltre base al DM 26 giugno 2015 nel caso di interventi che insistono sull’intonaco, la superficie di intervento da considerare nella valutazione del 10% risulta tutta la superficie di intervento, a prescindere dalla sua conformazione o finitura. Non posso escludere dai calcoli della superficie di intervento parti “che non rendono possibile interventi influenti dal punto di vista termico- se non mutando completamente l’aspetto dell’edificio-”.

Le opere escluse dall’applicazione dei requisiti minimi di Legge sono sostanzialmente identificate dalla dicitura “ininfluenti dal punto di vista termico”, quindi l’intervento sull’intonaco non è considerato ininfluente se non nel caso di rifacimento di una piccola parte.

L’Agenzia delle Entrate con la circolare n.2 /E del 14 febbraio 2020 e la guida “Bonus Facciate” introducono una modifica al calcolo della percentuale di intervento – si legge infatti che:

“[…] Nel caso in cui parti della facciata siano rivestite in piastrelle o altri materiali, che non rendono possibili interventi influenti dal punto di vista termico – se non mutando completamente l’aspetto dell’edificio – la verifica sul superamento del limite del 10% va fatta eseguendo il rapporto tra la restante superficie della facciata interessata dall’intervento e la superficie totale lorda complessiva della superficie disperdente.”

Questa interpretazione introdotta dall’Agenzia delle Entrate non ha alcun riscontro con i testi di legge che hanno introdotto il Bonus facciate ed è in contraddizione con la richiesta di rispettare il DM 26/6/2015 come vincolo di accesso alla detrazione

Segnaliamo che ovviamente NON CI SONO DEROGHE AI REQUISITI DI LEGGE DEL DM 26 giugno 2015. Nel DM requisiti minimi non esistono esclusioni nel caso l’intervento muti completamente l’aspetto dell’edificio

Qui di seguito altri dubbi su certe interpretazioni

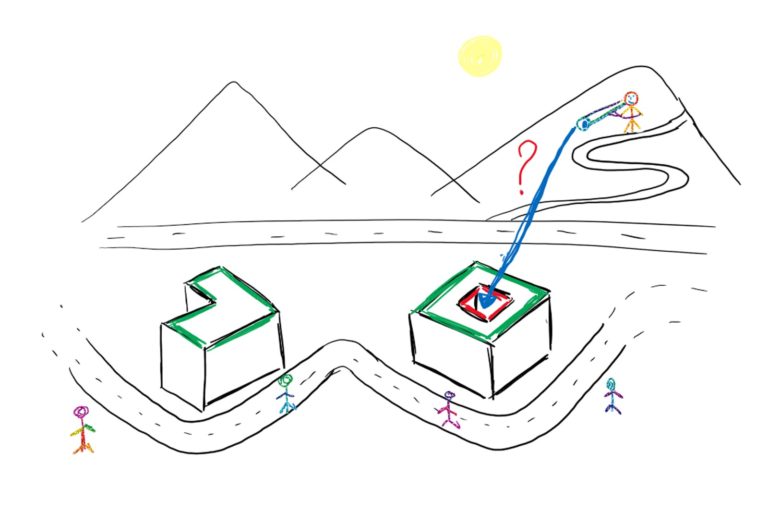

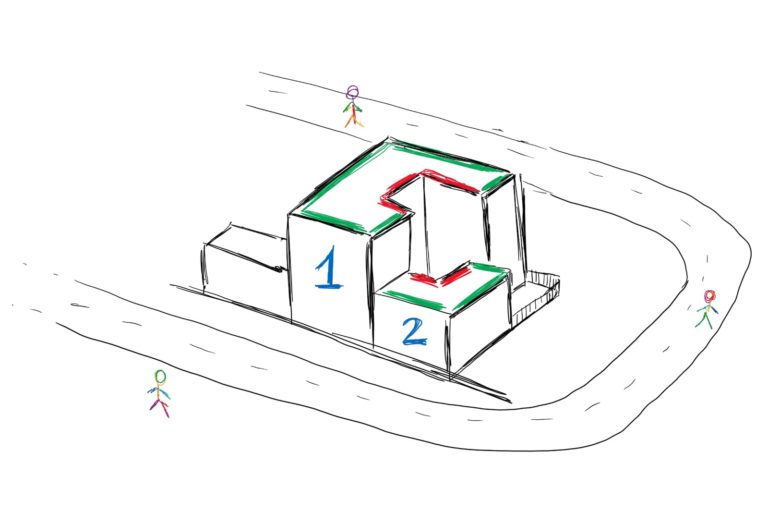

In Figura A il primo edifico ha una facciata esterna che da su suolo pubblico visibile da strada. Quindi tutta la facciata è “verde” ovvero ammessa al bonus facciate.Il secondo edifico con facciata intera ed esterna devrà la facciata “verde” ammessa al bonus facciate quella “rossa” no.

Ma se da una stradina che sale dietro sul monte vedo la facciata interna? Se la vedo tutta o in parte?!!!!

In Figura B in caso di visibilità parziale che si fa? La facciata interna “rossa” dell’edifico “1” è tutta visibile da strada o basta che sia parzialmente coperta dalla recinzione o da altro per no essere considerata “visibile”? La facciata interna “rossa” dell’edificio “2” è tutta visibile da strada oppure no?

La questione è che anche su questo argomento la definizione di “facciata esterna” dell’Agenzia delle Entrate non è univoca, non si capisce se il criterio riguarda la possibilità o meno di essere visibile e quanto visibile da strada o da suolo ad uso pubblico.

Infatti nella classica definizione di facciata rientrano “i parapetti delle terrazze e delle balconate che, da una parte, rappresentano la proiezione della proprietà individuale, consentendone godimento esclusivo e possibilità di affaccio e, dall’altra, si pongono come elementi esterni aventi un’attitudine funzionale legata al decoro dell’edificio, che è bene di godimento collettivo” (App. Salerno 16 marzo 1992, in Giur. merito 1994, 52).

Invece l’Agenzia delle Entrate nella Guida scrive che l’agevolazione riguarda “tutti i lavori effettuati sull’involucro esterno visibile dell’edificio, cioè sia sulla parte anteriore, frontale e principale dell’edificio, sia sugli altri lati dello stabile (intero perimetro esterno). Il bonus non spetta, invece, per gli interventi effettuati sulle facciate interne dell’edificio, se non visibili dalla strada o da suolo ad uso pubblico. […] Sono esclusi gli interventi sulle superfici confinanti con chiostrine, cavedi, cortili e spazi interni, fatte salve quelle visibili dalla strada o da suolo ad uso pubblico”.

Ci sono evidentemente casi limite dove le facciate sono visibili ‘solo’ in parte (cioè non completamente). L’Agenzia delle Entrate, sotto questo aspetto, non ha fornito chiarimenti precisi, per cui ci sarà da attendere qualche ‘interpello’ in materia per avere un quadro più definito.

Figura A

Figura A

Aggiornamenti in continua evoluzione

Clicca sui menù a tendina per leggere e scaricare i vari documenti

È possibile verificare la zona dell’edificio dal sito del Comune o chiedendo agli uffici Comunali il Piano di Governo del Territorio (PGT). Se è presente una zonizzazione differente, la Guida dell’Agenzia delle Entrate dice che è possibile riferirsi a zone assimilabili alle categorie A o B, specificando che:

“L’assimilazione alle zone A o B della zona territoriale nella quale ricade l’edificio oggetto dell’intervento dovrà risultare dalle certificazioni urbanistiche rilasciate dagli enti competenti.”

La legge 160/2019 fa riferimento solamente alle zone A e B indicate nel Decreto ministeriale 1444/68. La circolare n. 2/E (14 febbraio 2020) dell’Agenzia delle Entrate non è bastata a eliminare i dubbi infatti individuare le zone non è facile.

Con la lettera prot. 4961 del 19 febbraio 2020, indirizzata a Comuni del Piemonte, il Ministero dei beni culturali ha precisato che il DM 1444/68 non obbliga i Comuni ad “applicare meccanicamente la suddivisione in zone e la conseguente denominazione ivi previste. Il decreto, invece, identifica zone omogenee al fine di stabilire le dotazioni urbanistiche, i limiti di densità edilizia, le altezze e le distanze tra gli edifici”.

Ne consegue che per beneficiare del Bonus Facciate è sufficiente “che gli edifici si trovino in aree che, indipendentemente dalla loro denominazione, siano riconducibili o comunque equipollenti a quelle A o B descritte dal Dm 1444/68: un’informazione ricavabile proprio come quando le amministrazioni debbono applicare i limiti di densità edilizia (…)”.

Quindi per il Mibact “è evidente che nella maggior parte dei centri abitati per i cittadini non sarà necessario rivolgersi all’amministrazione locale per sapere in quale zone si trova l’immobile, potendo ricavare agevolmente tale informazione dagli strumenti urbanistici ed edilizi comunali”.

Secondo il Ministero la certificazione urbanistica deve essere richiesta solamente nei casi “verosimilmente limitati, in cui un Comune mai ha adottato un qualsiasi atto che abbia implicato l’applicazione del Dm 1444/68 nel proprio territorio. In tutte le altre ipotesi, infatti, la stessa guida non richiede specifici adempimenti e la ubicazione dell’immobile in area A o B, o equipollente in base agli strumenti urbanistici ed edilizi del Comune, può facilmente essere accertata dai soggetti interessati”.

Invece, secondo l’Agenzia delle Entrate, come indicato sulla Guida e nella Circolare n 2/E, la certificazione urbanistica è necessaria per assimilare le zone dove sorge l’edificio alle zone A e B

“Con il documento in esame gli Onorevoli interroganti fanno riferimento all’agevolazione fiscale introdotta dall’articolo 1, commi da 219 a 224, della legge n. 160 del 2019, per gli interventi finalizzati al recupero o restauro degli edifici esistenti ubicati nelle zone A o B ai sensi del decreto ministeriale 2 aprile 1968, n. 1444 (c.d. bonus facciate).

In relazione a detta agevolazione la Guida predisposta dall’Agenzia delle entrate afferma che è possibile riferirsi a zone assimilabili alle categorie A o B in base alle risultanze delle certificazioni urbanistiche rilasciate dagli enti competenti.

Gli Onorevoli interroganti, evidenziano tuttavia che « in alcuni piani urbanistici predisposti dalle amministrazioni comunali non vi è alcun riferimento alle zone A o B sostituite invece da altre sigle», e, pertanto, chiedono di sapere se non si ritiene necessario « emanare quanto prima le tavole di raccordo, anche a seguito di un intervento di ricognizione urbanistica, in particolare nella regione Lombardia, volte ad individuare in maniera ufficiale le equipollenze delle zone che attualmente sono individuate in maniera differente ma che risultano comunque compatibili al fine di applicare il bonus facciate in maniera omogenea su tutto il territorio nazionale ».

Al riguardo, si precisa che l’emanazione di tavole di raccordo finalizzate ad individuare le equipollenze delle zone A e B a quelle attualmente classificate con sigle differenti da parte degli enti locali esula dalle competenze dell’Amministrazione finanziaria.

Sarà cura dell’Amministrazione finanziaria valutare la spettanza dell’agevolazione in argomento sulla base delle peculiarità del caso concreto.”

La detrazione prevista dal bonus facciate è cumulabile con l’agevolazione per la riqualificazione energetica degli edifici (ecobonus)?

“Gli interventi ammessi al bonus facciate potrebbero rientrare anche tra quelli di riqualificazione energetica riguardanti l’involucro o tra quelli di recupero del patrimonio edilizio, entrambi già detraibili (articoli 14 e 16 del Dl n. 63/2013)”, risponde Fisco Oggi, la rivista telematica dell’Agenzia delle Entrate. “Come precisato nella circolare dell’Agenzia delle entrate n. 2/20, per le stesse spese il contribuente può usufruire di una sola detrazione.

Se, invece, si effettuano interventi sull’involucro riconducibili a diverse fattispecie agevolabili, si potrà usufruire di entrambe le agevolazioni a condizione che le spese riferite ai due diversi interventi siano contabilizzate distintamente e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione.

Un caso di cumulabilità si ha, per esempio, quando nell’ambito dell’isolamento termico dell’involucro dell’intero edificio si realizzano sia interventi sulla parte opaca della facciata esterna, ammessi al bonus facciate, sia interventi di isolamento della restante parte dell’involucro, esclusi dal bonus facciate ma rientranti nell’ecobonus.

Infine, il bonus facciate non è cumulabile con la detrazione (prevista dall’art. 15, comma 1, lett. g del Tuir) che spetta a coloro che sono obbligati alla manutenzione, alla protezione o al restauro dei beni soggetti al regime vincolistico”.

ANIT ha presentato un interpello all’Agenzia delle Entrate chiedendo chiarimenti su:

– come considerare, ai fini delle spese da detrarre, le superfici di facciate parzialmente visibili da strada

– come interpretare correttamente e coerentemente con il DM 26/06/2015, il calcolo del 10% della superficie di rifacimento dell’intonaco rispetto alla superficie della facciata oggetto dell’intervento.

Un altro aspetto rilevante che secondo l’Associazione richiede un chiarimento definitivo da parte dei Comuni, riguarda l’individuazione delle zone territoriali omogenee A e B così come definite nel DM 1444/68.

A tale riguardo si sono succeduti diversi chiarimenti (la Circolare dell’Ufficio gabinetto Mibact n. 0004961 del 19/02/2020 e risposta del MEF).

ANIT ha inviato negli scorsi giorni una lettera ad ANCI per chiedere un confronto e un supporto a divulgare ai Comuni aderenti all’Associazione la proposta che in tutti quei Comuni in cui non c’è la divisione del territorio in zone territoriali omogenee, l’ufficio tecnico definisca una nota o una “legenda” ai propri strumenti urbanistici, in particolare nelle Norme Tecniche Attuative per raccordare le zone col D.M. 1444/68.

Vi rimando all’articolo del blog dal quale potete collegarvi alla mappa interattiva de Il Sole 24 Ore con indicati gli interventi agevolabili con il Bonus Facciate – Ecobonus – Bonus Casa

Se vuoi aprirla – clicca qui

L’ ENEA pubblica il Vademecum che però riguarda esclusivamente gli interventi sulle strutture opache verticali delle facciate esterne per i quali occorre trasmettere i dati all’ENEA, cioè quelli influenti dal punto di vista energetico o che interessino l’intonaco per oltre il 10% della superficie disperdente lorda complessiva degli edifici esistenti ubicati nelle zone A o B ai sensi del D.M. n. 1444 del 2 aprile 1968, che rispettino il D.M. 26 giugno 2015 “requisiti minimi” e abbiano valori di trasmittanza termica U(W/m2K) non superiori al minimo dei corrispondenti valori riportati in tabella 2 del D.M. 11 marzo 2008 come modificato dal D.M. 26 gennaio 2010, e nell’appendice B del D.M. 26 giugno 2015 ”requisiti minimi”.

Se vuoi scaricarlo – clicca qui

Nelle Risposte numeri 179 e 182 dell’11 giugno 2020 delucidazioni in merito a due quesiti.

Nel quesito 182 si richiedevano chiarimenti su come individuare e attestare le zone urbanistiche A e B nei comuni non provvisti di strumenti urbanistici e se fosse possibile ugualmente usufruire della detrazione con una attestazione da parte di un tecnico iscritto all’Ordine. L’Agenzia fa sapere che possono usufruire del bonus facciate gli edifici situati in zone che siano riconducibili o comunque equipollenti alle zone territoriali A o B anche se denominate in maniera differente. Tali certificazioni urbanistiche devono però essere rilasciate dagli enti competenti e non da un ingegnere o architetto iscritti ai rispettivi Ordini professionali.

- Nel quesito 179 vengono poste le seguenti domande:

- – tra le tipologie di edifici interessati rientrano sia quelli residenziali che non;

- – se tra le tipologie di contribuenti soggetti all’imposta sul reddito sono comprese le persone giuridiche;

- – se le spese per la realizzazione dell’isolamento termico degli edifici rientrino tra quelle detraibili.

L’Agenzia delle Entrate risponde che essendo una detrazione dall’imposta lorda, non può essere utilizzata dai soggetti con redditi assoggettati esclusivamente a imposta sostitutiva o a tassazione separata.

- Tra i destinatari dell’agevolazione rientrano le persone fisiche, compresi gli esercenti arti e professioni, gli enti pubblici e privati che non svolgono attività commerciale – le società semplici – le associazioni tra professionisti – i soggetti che conseguono reddito d’impresa (persone fisiche, enti,società di persone, società di capitali).

Inoltre per gli interventi che si sovrappongono a quelli di riqualificazione energetica (ECOBONUS) ci si può avvalere di un’unica agevolazione, provvedendo agli adempimenti previsti dal DM 26/06/2015 “Requisiti minimi”.

Se vuoi scaricare la numero 179 – clicca qui

Se vuoi scaricare la numero 182- clicca qui

Nella RISPOSTA N.185/2020 viene richiesto:

- – nel caso in cui i condòmini intendano deliberare il rifacimento dell’intonaco dell’intera superficie della facciata del fabbricato in condominio e il trattamento dei ferri dell’armatura, la spesa sia detraibile al 90% o al 50%;

- – con riferimento al rifacimento dei balconi, il bonus facciate si possa applicare anche alle spese sostenute per il rifacimento del parapetto in muratura, della pavimentazione e della verniciatura della ringhiera in metallo nonché, infine, per il rifacimento del sotto-balcone e del frontalino;

- – al balcone possa essere equiparato, data la funzione analoga svolta, il terrazzo a livello e se sia possibile, quindi, detrarre le spese sostenute per il rifacimento della pavimentazione e la verniciatura della recinzione metallica;

- – nel caso di fabbricato rurale la copertura possa rientrare, nel concetto di facciata esterna e quindi godere della relativa agevolazione per i lavori da effettuare;

- – sia sufficiente indicare nella causale del bonifico, destinato all’impresa esecutrice dei lavori, la seguente dicitura: “per lavori di restauro facciata ai sensi dell’art. 1, commi 219-224, Legge 160/2019“.

RISPOSTE:

– non essendo previsti limiti massimi di spesa la detrazione, da ripartire in dieci quote annuali costanti di pari importo da detrarre nell’anno di sostenimento e in quelli successivi, può essere calcolata sull’intero ammontare dei costi sostenuti.

– accedono al bonus gli interventi realizzati sulle strutture opache verticali della facciata, sui balconi, ornamenti e fregi, che ricadano sull’involucro esterno visibile dell’edificio;

- sono, escluse dal beneficio le spese sostenute per interventi sulle “strutture opache orizzontali o inclinate” dell’involucro edilizio, come lastrici solari, tetti, o pavimenti e interventi effettuati sulle facciate interne dell’edificio, fatte salve quelle visibili dalla strada o da suolo ad uso pubblico;

- balconi: rientrano tra le spese ammesse alla detrazione anche il rifacimento del parapetto in muratura, della pavimentazione e per la verniciatura della ringhiera in metallo e il rifacimento del sotto-balcone e del frontalino trattandosi di interventi effettuati su elementi costitutivi dei balconi stessi;

- terrazzi off limits: per quanto possano essere equiparati ai balconi, ai fini dell’agevolazione sono considerati una “parete orizzontale”, come i lastrici solai, e quindi sono esclusi dal bonus.

IN PIU’ il Bonus Facciate è ammesso anche nel caso in cui si opti per il rifacimento dell’intonaco dell’intera superficie della facciata del fabbricato in condominio e per il trattamento dei ferri dell’armatura.

- Il BONIFICO deve riportare tutti i dati richiesti (codice fiscale del beneficiario della detrazione, numero di partita Iva o codice fiscale del beneficiario del bonifico);

- possono essere utilizzati i bonifici già predisposti dagli istituti bancari e postali ai fini dell’Ecobonus e degli interventi di recupero del patrimonio edilizio, indicando, se possibile, come causale, gli estremi della Legge di Bilancio 2020 (quindi art.1 commi 219-224 legge 160/2019);

- Nel caso in cui non sia possibile riportare i riferimenti normativi, l’agevolazione potrà comunque essere riconosciuta, a patto che non sia pregiudicato in maniera definitiva l’obbligo di operare la ritenuta da parte degli istituti bancari o postali.

Se vuoi scaricare la numero 185 – clicca qui

Nella RISPOSTA N.191 del 23 giugno 2020 viene chiarito:

- in base al richiamo contenuto nel comma 223 dell’articolo 1 della citata legge di Bilancio 2020 alle disposizioni del regolamento di cui al decreto del Ministro delle finanze 18 febbraio 1998, n. 41, ai fini del “bonus facciate”, si applichino le modalità previste per la detrazione spettante ai sensi dell’art. 16-bis del TUIR per interventi di recupero del patrimonio edilizio e se risultano detraibili anche le spese sostenute per opere accessorie che servono per l’esecuzione dei lavori, quali, ad esempio, quelle per la direzione lavori, il coordinamento per la sicurezza, la sostituzione dei pluviali;

- rientrano nel “bonus facciate” le spese per il solo restauro di balconi, senza interventi sulle facciate e, ove ricorra l’obbligo di isolare la facciata previsto dal comma 220, anche queste opere di isolamento ricadano nel predetto bonus;

- per gli interventi già iniziati nel 2019 ma i cui pagamenti sono effettuati nel 2020, si può usufruire del “bonus facciate” e se per i pagamenti occorre utilizzare una causale particolare.

Se vuoi scaricare la numero 191 – clicca qui

Nella RISPOSTA N.287 viene chiarito che il rifacimento completo del rivestimento esterno in tessere di mosaico delle facciate lato strada, che il condominio intende effettuare, rientra nel perimetro applicativo del bonus facciate. In ogni caso, poiché l’intervento non rientra tra quelli di mera pulitura e tinteggiatura della facciata, che tenuti alle prescrizioni del decreto “requisiti minimi” e del decreto 11 marzo 2008, è necessario valutare la sussistenza degli impedimenti tecnici che non rendono possibile realizzare interventi influenti dal punto di vista termico, se non mutando completamente l’aspetto dell’edificio. Pertanto, ai fini del bonus facciate, spetterà all’interessato fornire adeguata dimostrazione che l’intervento di rimozione del mosaico non è soggetto all’obbligo di rispetto dei parametri specifici di prestazione energetica.

Se vuoi scaricare la numero 287 – clicca qui

Nella RISPOSTA N.289 ha fatto maggiore chiarezza sul caso in cui i gli interventi riguardino i parapetti e il piano di calpestio.

Se vuoi scaricare la numero 289 – clicca qui

Nella RISPOSTA N.294 l’istante chiede se a seguito di lavori deliberati in un condominio per il restauro di tutte le facciate con installazione dell’isolamento a cappotto, i singoli condomini possono optare alcuni per il “bonus facciate” e altri dell’ecobonus”. L’Agenzia, in linea con quanto prospettato dall’istante, ritiene possibile la fruizione delle due differenti agevolazioni.

Se vuoi scaricare la numero 294 – clicca qui

Nella RISPOSTA N.296 l’istante, in qualità di delegato dall’amministratore, chiede se per i lavori di rifacimento delle facciate del fabbricato, alcune delle quali sono visibili dalla strada e altre no, i condomini possano beneficiare del bonus facciate, su tutti i lavori di rifacimento delle facciate effettuati sullo stabile condominiale.

L’Agenzia ritiene che nel rispetto degli adempimenti previsti dalla normativa il bonus facciate spetti per le spese sostenute per gli interventi realizzati sulla facciata interna dell’edificio anche se questa, come nel caso in esame, sia solo parzialmente visibile dalla strada.

Se vuoi scaricare la numero 296 – clicca qui

01/09/2020 – Interventi di isolamento termico di un fabbricato in condominio consistema “a cappotto” – facoltà dei condomini di scegliere quale detrazione applicare – articolo 14 del decreto legge n. 63 del 2013 e articolo 1, commida 219 a 223 della legge n. 160 del 2019: dall’Agenzia delle Entrate la nuova RISOLUZIONE N. 49/E

Se vuoi scaricare la RISOLUZIONE N. 49/E – clicca qui

Nel presupposto che un sistema di rivestimento per pareti in esterno e facciate possa essere utilizzato in sostituzione dei materiali tradizionali, per il recupero e il decoro delle facciate esterne e il consolidamento dei supporti murari, gli interventi qualificati operati con tale prodotto possono fruire del Bonus Facciate

Se vuoi scaricare la RISPOSTA N. 319 DEL 8 SETTEMBRE 2020 – clicca qui

Si ritiene che il bonus facciate non spetti per le spese relativeai lavori di riverniciatura degli scuri e persiane atteso che gli stessi costituisconostrutture accessorie e di completamento degli infissi, anch’essi esclusi dal predettobonus.

Se vuoi scaricare la RISPOSTA N. 346 – clicca qui

Il bonusfacciate spetti per le spese sostenute per gli interventi realizzati sulla facciata internadell’edificio anche se la stessa, come nel caso in esame, sia solo parzialmente visibiledalla strada. La valutazione, in concreto se la facciata sia visibile, sia pureparzialmente, dalla strada o da suolo ad uso pubblico, costituisce un accertamento difatto che esula dalle competenze esercitabili dalla scrivente in sede di interpello.

Se vuoi scaricare la RISPOSTA N. 348 – clicca qui

La detrazione spetta per la rimozione, l’impermeabilizzazione e il rifacimento del pavimento e delle parti ammalorate dei sotto-balconi e dei frontalini

Se vuoi scaricare la RISPOSTA N. 411 – clicca qui

Il Condominio istante ha approvato lavori sulle facciate esterne dell’edificio,relativi alla messa in sicurezza e ripristino dei frontalini dei balconi, alla messa insicurezza e ripristino dei sotto balconi, al ripristino e tinteggiatura di porzione di una facciata a taccone.

L’istante fa presente che i detti interventi verranno effettuati sulle due pareti laterali e su quella posteriore dell’edificio e che solo la facciata e le pareti laterali sono visibili dalla strada, mentre resta invisibile dalla strada ad uso pubblico, la parete posteriore dell’edificio, pur costituente lato del perimetro esterno dell’edificio.

L’istante chiede di sapere se può accedere alla detrazione prevista dall’articolo 1,commi da 219 a 223, della legge di bilancio 2020.

Se vuoi scaricare la RISPOSTA N. 415 – clicca qui

Il requisito della visibilità dell’edificio dalla strada o suolo pubblico, è necessario non solo con rifermento alle facciate esterne, ma anche alle facciate interne dell’immobile.

Se vuoi scaricare la RISPOSTA N. 418– clicca qui

Nel caso di specie, pertanto, l’Istante, nel rispetto di tutte le altre condizioni richieste dalla normativa in esame, non oggetto della presente istanza di interpello, potrà fruire del bonus facciate per le spese di pulitura e riverniciatura dello sporto del tetto e del muro della facciata esterna dell’edificio anche se, come nel caso in esame, solo parzialmente visibile dalla strada (quesiti a e b).

Resta fermo che la valutazione, in concreto se la facciata sia visibile dalla strada o da suolo ad uso pubblico, costituisce un accertamento di fatto che esula dalle competenze esercitabili dalla scrivente in sede di interpello.

Il bonus facciate non spetta, invece, per le spese relative ai lavori di riverniciatura degli scuri e persiane atteso che gli stessi costituiscono strutture accessorie e di completamento degli infissi, anch’essi, come detto, esclusi dal predetto bonus (quesito c) né con riferimento alla pulitura e tinteggiatura del muro di cinta non trattandosi di intervento effettuato sulla facciata dell’edificio (quesito d).

Se vuoi scaricare la RISPOSTA N. 434– clicca qui

Pertanto, in considerazione del tenore letterale della disposizione normativa oggetto di chiarimenti che nell’indicare i beni oggetto dei lavori prescinde dalla loro classificazione, tale agevolazione deve ritenersi applicabile non solo agli immobili strumentali ma anche gli immobili patrimonio, di cui all’articolo 90 del Tuir (ossia quei beni che non sono né beni strumentali né beni merce, ma costituiscono un investimento per l’impresa).

Se vuoi scaricare la RISPOSTA N. 517– clicca qui

Alle medesime condizioni, il bonus facciate spetta anche per le spese sostenute per l’isolamento dello “sporto di gronda”, trattandosi di un elemento che insiste sulla parte opaca della facciata, nonchè per i lavori aggiuntivi indicati dall’Istante quali lo spostamento dei pluviali, la sostituzione dei davanzali e la sistemazione di alcune prese e punti luce esterni, lo smontaggio e rimontaggio delle tende solari ovvero la sostituzione delle stesse, nel caso in cui ciò si rendesse necessario per motivi tecnici, trattandosi di opere accessorie e di completamento dell’intervento di isolamento delle facciate esterne nel suo insieme, i cui costi sono strettamente collegati alla realizzazione dell’intervento stesso.

Se vuoi scaricare la RISPOSTA N. 520– clicca qui

La scrivente ritiene che l’istante, contribuente c.d. “forfetario”, salvo il rispetto di tutti i requisiti per la fruizione delle agevolazioni in parola e l’effettuazione degli adempimenti previsti, potrà esercitare l’opzione per la cessione del credito o per lo sconto in fattura ai sensi dell’articolo 121 del Decreto rilancio.

Alla luce di quanto sopra la scrivente, considerata la particolarità dell’elemento architettonico denominato “altana veneziana” e tenuto conto che, secondo quanto rappresentato dalla relazione tecnica prodotta dall’istante, si tratterebbe di un elemento “assimilabile ad un balcone che sta in aggetto alla facciata, ossia ad un elemento architettonico aggiunto […] chiaramente percepibile dal suolo pubblico” che, dunque,” contribuisce senza dubbio al decoro dell’edificio”, ritiene che gli interventi effettuati sull’altana medesima, salvo il rispetto di tutti i requisiti e l’effettuazione deglia dempimenti previsti, possano essere ammessi al c.d. “bonus facciate”.

Se vuoi scaricare la RISPOSTA N. 543– clicca qui

Nella citata circolare n. 2/E del 2020 è stato, inoltre, precisato che l’assimilazionedella zona territoriale nella quale ricade l’edificio oggetto dell’intervento alle predettezone “A” o “B” deve risultare, ai fini del bonus facciate, dalle certificazioniurbanistiche rilasciate dagli enti competenti.

Tale assimilazione non può, dunque, che essere attestata da una certificazionerilasciata dall’ente territoriale competente.

Se vuoi scaricare la RISPOSTA N. 23– clicca qui

il bonusfacciate spetti per le spese sostenute per gli interventi realizzati sulle facciate lateralidell’edificio anche se le stesse, come nel caso in esame, siano solo parzialmente visibilidalla strada (quattro piani su cinque).

Se vuoi scaricare la RISPOSTA N. 59 – clicca qui

Ciò premesso, in considerazione di tali chiarimenti, sul presupposto essenziale che la porzione di immobile sui cui sono operati gli interventi risulti visibile da suolo ad uso pubblico e sia stipulata in tale senso apposita convenzione con l’Amministrazione Comunale che ne disciplini l’uso, si ritiene che gli interventi operati sulla facciata possano fruire della detrazione cd. bonus facciate (ferma restando la sussistenza degli ulteriori requisiti, che non sono oggetto della presente risposta).

Se vuoi scaricare la RISPOSTA N. 154 – clicca qui

Nel caso di specie, l’Istante dichiara che intende fruire del bonus facciate per le spese di manutenzione straordinaria finalizzate al recupero dell’involucro esterno della palazzina in cui è inserito il proprio immobile, che risulta parzialmente visibile da una “via”, privata ma “ad uso pubblico”.

Al riguardo, il Ministero per i beni e le attività culturali e per il turismo, con nota RU 0348403 del 9 novembre 2020, ha precisato che “si condivide l’interpretazione, che tiene conto anche dell’orientamento della Corte di Cassazione penale espressa con la sentenza n. 2582 del 26 gennaio 2011, secondo la quale una strada vicinale sia assimilabile ad una strada comunale, qualora ad uso pubblico, in quanto, come nel caso specifico, destinata al passaggio collettivo. Si ritiene pertanto che, nel caso in questione, costituendo l’edificio un organismo edilizio prospiciente strade destinate ad uso pubblico, i lavori finalizzati al recupero dell’involucro esterno possono essere ammessi alle agevolazioni previste dalla citata normativa ed essere ammessi al bonus facciate”.

Pertanto, fermo restando che la valutazione, in concreto se la facciata sia visibile dalla strada o da suolo ad uso pubblico, costituisce un accertamento di fatto che esula dalle competenze esercitabili dalla scrivente in sede di interpello, si ritiene che, nel rispetto di tutte le altre condizioni richieste dalla normativa, la fattispecie rientra tra le ipotesi ammesse all’agevolazione.

Se vuoi scaricare la RISPOSTA N. 337 – clicca qui

Tanto premesso, con riferimento al caso di specie, si fa presente che – inpresenza di tutti i requisiti richiesti ai fini dell’agevolazione in commento e fermorestando il rispetto di ogni altro adempimento previsto a tal fine, che non sono oggettodella presente istanza di interpello – il bonus facciate spetta per le spese sostenute perl’intervento sui parapetti dei balconi, trattandosi di elementi costitutivi del balconestesso (cfr. risposta n. 289 del 2020 e Circolare n. 2/E del 2020).

Con riferimento all’installazione dei corpi illuminanti a soffitto o a parete, nel presupposto che si tratti di opere accessorie e di completamento dell’intervento sulle facciate esterne nel suo insieme i cui costi sono strettamente collegati alla realizzazione dell’intervento stesso (cfr. risposta n. 520 del 2020), il bonus facciate spetta nel caso in cui tali interventi si rendessero necessari per motivi “tecnici” aspetto desumibile, tra l’altro, dai documenti di progetto degli interventi nel loro complesso(ciò rappresenta un elemento fattuale la cui valutazione non può essere effettuata in sede di interpello, restando in ogni caso fermi i poteri di controllo dell’amministrazione). culturali e per il turismo, con nota RU 0348403 del 9 novembre 2020, ha precisato che “si condivide l’interpretazione, che tiene conto anche dell’orientamento della Corte di Cassazione penale espressa con la sentenza n. 2582 del 26 gennaio 2011, secondo la quale una strada vicinale sia assimilabile ad una strada comunale, qualora ad uso pubblico, in quanto, come nel caso specifico, destinata al passaggio collettivo. Si ritiene pertanto che, nel caso in questione, costituendo l’edificio un organismo edilizio prospiciente strade destinate ad uso pubblico, i lavori finalizzati al recupero dell’involucro esterno possono essere ammessi alle agevolazioni previste dalla citata normativa ed essere ammessi al bonus facciate”.

Pertanto, fermo restando che la valutazione, in concreto se la facciata sia visibile dalla strada o da suolo ad uso pubblico, costituisce un accertamento di fatto che esula dalle competenze esercitabili dalla scrivente in sede di interpello, si ritiene che, nel rispetto di tutte le altre condizioni richieste dalla normativa, la fattispecie rientra tra le ipotesi ammesse all’agevolazione.

Se vuoi scaricare la RISPOSTA N. 482– clicca qui

Con specifico riferimento al caso di specie, nel rispetto di ogni altra condizionerichiesta dalla norma agevolativa in esame, aspetto non oggetto della presente istanzadi interpello, l’Istante può sostenere interamente le spese previste per il rifacimentodelle facciate e beneficiare, quindi, dell’agevolazione fiscale, adottando una deliberacondominiale all’unanimità che preveda l’autorizzazione ai lavori e il sostenimentodella spesa solo in capo allo stesso. aspetto desumibile, tra l’altro, dai documenti di progetto degli interventi nel loro complesso(ciò rappresenta un elemento fattuale la cui valutazione non può essere effettuata in sede di interpello, restando in ogni caso fermi i poteri di controllo dell’amministrazione). culturali e per il turismo, con nota RU 0348403 del 9 novembre 2020, ha precisato che “si condivide l’interpretazione, che tiene conto anche dell’orientamento della Corte di Cassazione penale espressa con la sentenza n. 2582 del 26 gennaio 2011, secondo la quale una strada vicinale sia assimilabile ad una strada comunale, qualora ad uso pubblico, in quanto, come nel caso specifico, destinata al passaggio collettivo. Si ritiene pertanto che, nel caso in questione, costituendo l’edificio un organismo edilizio prospiciente strade destinate ad uso pubblico, i lavori finalizzati al recupero dell’involucro esterno possono essere ammessi alle agevolazioni previste dalla citata normativa ed essere ammessi al bonus facciate”.

Pertanto, fermo restando che la valutazione, in concreto se la facciata sia visibile dalla strada o da suolo ad uso pubblico, costituisce un accertamento di fatto che esula dalle competenze esercitabili dalla scrivente in sede di interpello, si ritiene che, nel rispetto di tutte le altre condizioni richieste dalla normativa, la fattispecie rientra tra le ipotesi ammesse all’agevolazione.

Se vuoi scaricare la RISPOSTA N. 499– clicca qui

Pertanto, il diritto di enfiteusi, in quantodiritto reale di godimento, costituisce titolo idoneo ai fini dell’accesso all’agevolazione in questione. Ciò posto, in presenza di tutti gli altri requisiti richiesti dalla normativa di riferimento, non oggetto della presente istanza di interpello, si ritiene che l’istante quale ente privato che non svolge attività commerciale, titolare di redditi di locazione soggetti a tassazione ordinaria, possa rientrare tra i soggetti beneficiari del “bonusfacciate”. esercitabili dalla scrivente in sede di interpello, si ritiene che, nel rispetto di tutte le altre condizioni richieste dalla normativa, la fattispecie rientra tra le ipotesi ammesse all’agevolazione.

Se vuoi scaricare la RISPOSTA N. 574– clicca qui

In considerazione di tale parere espresso, nel rispetto di tutte le condizioni eadempimenti richiesti dalla normativa in esame, non oggetto della presente istanza diinterpello, al caso di specie risulta applicabile il bonus facciate.

Se vuoi scaricare la RISPOSTA N. 595 – clicca qui

Ciò posto, dal momento che il citato documento di prassi risulta ancora in linea con la normativa vigente si ritiene che le prestazioni relative ad interventi di cuiall’articolo 3, lettera b), del d.P.R. n. 380 del 2001 – che l’istante precisa di porre inessere – debbano essere assoggettate all’aliquota Iva ridotta del 10%.

Detta aliquota, naturalmente, riguarda unicamente l’unità immobiliare accatastatacome A9 e le relative pertinenze.

Se vuoi scaricare la RISPOSTA N. 606 – clicca qui

Al riguardo, si ritiene che, ai fini della applicazione dell’agevolazione in esame, si possa considerare rispettata la previsione di cui al citato articolo 1123 del codice civile, avendo tutti i condomini, attraverso gli atti di compravendita, acconsentito all’esecuzione dei lavori a spese dell’istante.

Ciò, anche in mancanza di una deliberazione assunta dall’assemblea di condominio, in quanto l’atto pubblico di compravendita quale “dichiarazione negoziale, espressione di autonomia privata” (cfr. pronuncia citata) può validamente rappresentare la convenzione di cui al citato articolo 1123 del codice civile, garantendo l’unanimità in merito all’esecuzione dei lavori e al sostenimento della spesa da parte di un solo condomino.

Pertanto, l’istante nel rispetto di ogni altra condizione richiesta dalla norma agevolativa in esame, aspetto non oggetto della presente istanza di interpello, potrà fruire della detrazione per il totale delle spese sostenute, a condizione che l’impegno della Fondazione ad eseguire i lavori “a propria cura e spese” ed “in totale autonomia gestionale” risulti dal rogito notarile e sia stato accettato ed autorizzato da tutti gli altri proprietari delle unità immobiliari dell’edificio.

Con riguardo al quesito n. 2, la citata circolare n. 2/E del 2020, ha chiarito, pergli interventi effettuati sulle parti comuni di un condominio, che gli adempimenti necessari ai fini della fruizione del bonus facciate possono essere effettuati da uno dei condomini “a ciò delegato” o dall’amministratore del condominio. Pertanto, l’istante potrà provvedere agli adempimenti connessi alla fruizione dell’agevolazione, a condizione che lo stesso sia stato “a ciò delegato”.

Rimane fermo che, in ogni caso, è necessario che i detti adempimenti prescritti dalla normativa citata siano posti in essere in nome e per conto del condominio, e chele fatture siano intestate al condominio trattandosi, comunque, di interventi effettuati su parti comuni dell’edificio.

Se vuoi scaricare la RISPOSTA N. 628– clicca qui

Nel caso di specie, l’Istante intende realizzare un intervento finalizzato allasostituzione dei parapetti presenti nei balconi, al rifacimento delle tende avvolgibili,compatibili tecnicamente ed esteticamente con le nuove balaustre nonché un sistema diilluminazione notturna. Pertanto, si ritiene che, nel rispetto di tutte le condizioni eadempimenti richiesti dalla normativa in esame, non oggetto della presente istanza diinterpello, siano ammesse al bonus facciate le spese per i lavori riconducibili aiparapetti sull’involucro esterno visibile dell’edificio, come precisato dalla citatacircolare 2/E del 2020.

I lavori per il rifacimento delle tende avvolgibili, invece, non potranno essereammessi salvo che, sulla base di presupposti tecnici, risultino “aggiuntivi” al predettointervento edilizio trattandosi di opere accessorie e di completamento dello stesso.

Infine, tenuto conto che la finalità della disposizione è quella di agevolareinterventi edilizi volti al decoro urbano, si ritiene che le spese per l’installazione di unsistema di illuminazione della facciata, invece, non possano rientrare tra gli interventi”edilizi” per i quali spetta l’agevolazione.

Se vuoi scaricare la RISPOSTA N. 673– clicca qui

Pertanto, si ritiene che i lavori finalizzati al recupero dell’involucro esterno dell’edificio prospiciente la linea ferroviaria, possano essere ammessi alle agevolazioni previste dalla citata normativa relativa all’applicazione del “bonus facciate”.

Se vuoi scaricare la RISPOSTA N. 805– clicca qui

Nel caso di specie, pertanto, l’istante, nel rispetto di tutte le altre condizioni richieste dalla normativa in esame, non oggetto della presente istanza di interpello, potrà fruire del bonus facciate per gli interventi agevolabili come sopra richiamati relativi agli elementi della facciata costituenti esclusivamente la «struttura opaca verticale» dell’edificio visibile dalla strada o da suolo ad uso pubblico.

Resta pertanto escluso dal beneficio l’intervento di rifacimento dell’impermeabilizzazione e pavimentazione del lastrico solare (anche se aperto al pubblico).

Se vuoi scaricare la RISPOSTA N. 816– clicca qui

Al riguardo, nel rispetto della ratio della norma agevolativa, si ritiene che anche un intervento parziale – mirato, come nel caso di specie, a risolvere un problema localizzato solo su una porzione della facciata – possa essere ammesso alle agevolazioni previste dalla citata normativa relativa all’applicazione del “bonusfacciate”, anche se non interessa l’intera facciata visibile dell’edificio.

Con riferimento alla possibilità prospettata dall’Istante che – in assenza di un condominio formalmente costituito, in luogo della delibera assembleare di approvazione all’esecuzione dei lavori – sia sufficiente, ai fini della detrazione, l’invio di una comunicazione di avvio dei lavori ai proprietari delle altre unità immobiliari, si fa presente quanto segue. Con la citata circolare n. 7/E del 25 giugno 2021 è stato precisato che, ai fini della fruizione del bonus facciate per interventi effettuati sulleparti comuni di un edificio in condominio, è necessario conservare ed esibire la copia della delibera assembleare di approvazione dell’esecuzione dei lavori nonché la ripartizione delle spese tra i condomini in base alla tabella millesimale o ai diversi criteri applicabili ai sensi degli artt. 1123 e seguenti del codice civile.

Tanto premesso, risulta, quindi, irrilevante la circostanza richiamata dall’Istante che il condominio non sia stato formalmente costituito atteso che, come ribadito anche nella predetta circolare n. 7/E del 2021, secondo una consolidata giurisprudenza, la nascita del condominio si determina automaticamente, senza che sia necessaria alcuna deliberazione, nel momento in cui più soggetti costruiscano su un suolo comune ovvero quando l’unico proprietario di un edificio ne ceda a terzi piani o porzioni di piano in proprietà esclusiva, realizzando l’oggettiva condizione del frazionamento. Inoltre, anche al cd. “condominio minimo”, vale a dire un edificio composto da un numero non superiore a otto condomini, risultano comunque applicabili le norme civilistiche sul condominio, fatta eccezione degli articoli 1129 e 1138 del codice civile che disciplinano, rispettivamente, la nomina dell’amministratore (nonché l’obbligo da parte di quest’ultimo di apertura di un apposito conto corrente intestato al condominio)e il regolamento di condominio (necessario in caso di più di dieci condomini).

Se vuoi scaricare la RISPOSTA N. 838 clicca qui

Tanto premesso, in considerazione di quanto rappresentato dall’Istante che la funzione del portale della Chiesa non è soltanto quella di consentire l’ingresso all’interno dell’edificio ma che lo stesso assume, per la sua dimensione ed imponenza, anche una funzione decorativa e ornamentale, si ritiene, che nel presupposto che sussistano tutte le condizioni previste dalla disciplina in commento, le spese per l’intervento di restauro e risanamento conservativo del portale possano essere ricondotte nell’ambito della detrazione in esame.

Conseguentemente, l’Istante potrà avvalersi anche delle disposizioni previste 121del decreto legge 19 maggio 2020, n. 34 (c.d. “decreto Rilancio”), convertito con modificazioni dalla legge 17 luglio 2020, n. 77, il quale stabilisce che i soggetti che sostengono le spese per gli interventi indicati nel comma 2 (tra i quali rientrano anche quelli ammessi al cd. bonus facciate) possono optare, in luogo dell’utilizzo diretto della detrazione spettante, alternativamente:

– per un contributo, sotto forma di sconto sul corrispettivo dovuto, fino a un importo massimo pari al corrispettivo stesso, anticipato dai fornitori che hanno effettuato gli interventi e da questi ultimi recuperato sotto forma di credito d’imposta, di importo pari alla detrazione spettante;

– per la cessione di un credito d’imposta di importo corrispondente alla detrazione ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari.

Se vuoi scaricare la RISPOSTA N. 352 clicca qui

Ciò posto, con riferimento alla problematica sottoposta dall’istante e alla eventuale possibilità di modificare, con una nota di variazione, la fattura originariamente emessa, al solo fine di integrare il documento con l’espressa indicazione dello “sconto” praticato, si rappresenta che non si ravvisano le condizioni ex articolo 26 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, per emettere una nota di variazione in diminuzione e, conseguentemente, una nuova fattura. Infatti, la mancata annotazione dello sconto di cui si discute non pregiudica la validità fiscale della fattura emessa, che riporta l’imponibile – pari al corrispettivo pattuito – e l’IVA ad esso relativo, calcolata sull’intero corrispettivo pattuito al lordo dello sconto (che nel caso di specie, costituisce solo una modalità di pagamento del corrispettivo).

Ne deriva che, non avendo l’istante indicato nella fattura emessa a fronte della prestazione resa, l’ammontare dello sconto pattuito, l’opzione per il contributo sotto forma di sconto non può considerarsi perfezionata, non essendovi stato peraltro il pagamento dei lavori per l’intero.

Il committente potrà comunque recuperare, in presenza di tutti gli altri requisiti previsti, il 10% delle spese effettivamente sostenute nel 2021 per l’esecuzione dell’intervento (il bonifico c.d “parlante” effettuato il 31 dicembre 2021 corrisponde esattamente al 10% della fattura emessa dall’istante il 27 dicembre 2021) mediante fruizione diretta della detrazione dall’imposta lorda nella misura del 90% nella dichiarazione dei redditi relativa all’anno d’imposta 2021. In altre parole, il contribuente non può più beneficiare dello sconto in fattura e quel 10 per cento versato nel 2021 potrà essere detratto direttamente dal committente in misura pari al 90% nella sua dichiarazione dei redditi.

Detta detrazione non potrà essere ceduta non avendo il committente, beneficiariodella detrazione, effettuato la comunicazione all’Agenzia delle entrate entro il 29 aprile2022. Il restante 90% del corrispettivo documentato con la citata fattura, se pagato entro il 2022, potrà essere portato in detrazione direttamente dal committente – nella dichiarazione dei redditi relativa all’anno d’imposta 2022 – dall’imposta lorda nella misura del 60% (Cfr. articolo 1, comma 219, della legge 27 dicembre 2019, n. 160),ovvero ceduto ad altri soggetti, compresi gli intermediari finanziari, nella misura corrispondente alla detrazione spettante, previa opzione per la cessione del credito.

Se vuoi scaricare la RISPOSTA N. 385 clicca qui

Ciò premesso, considerato che nel 2021, anno in cui sono state sostenute le spese dal de cuius, la quota di detrazione relativa a tale anno competeva al de cuiusmedesimo che non ha potuto perfezionare la cessione del credito corrispondente a tale detrazione, il relativo importo va indicato, secondo le modalità ordinariamente previste, nella dichiarazione dei redditi da presentare a nome del de cuius per il periodo d’imposta 2021.

L’Istante, in qualità di erede che ha la detenzione materiale e diretta del bene,potrà, invece, dal periodo d’imposta 2022 utilizzare le rate residue della detrazione direttamente nella propria dichiarazione dei redditi riferita a tali anni o, in alternativa, esercitare l’opzione per la cessione del credito corrispondente alle predette rate con le modalità stabilite dai citati provvedimenti direttoriali.

Se vuoi scaricare la RISPOSTA N. 213 clicca qui

Stante il rinvio al regolamento attuativo in materia di detrazioni per le spese per interventi di recupero del patrimonio edilizio, contenuto nel citato articolo 1, comma 223, della legge di bilancio 2020, anche con riferimento al ”bonus facciate”, se non è possibile ripetere il bonifico, l’Istante potrà fruire della detrazione, qualora sia in possesso di una dichiarazione sostitutiva di atto notorio con la quale l’impresa esecutrice dei lavori attesti che i corrispettivi accreditati a suo favore sono stati correttamente contabilizzati ai fini della imputazione nella determinazione del reddito di impresa.

Se vuoi scaricare la RISPOSTA N. 214 clicca qui

Se vuoi scaricare la RISPOSTA N. 236 clicca qui

Se vuoi scaricare la RISPOSTA N. 247 clicca qui

BONUS FACCIATE E CUMULABILITÀ CON ALTRE AGEVOLAZIONI

Gli interventi ammessi al “Bonus facciate” possono in determinati casi rientrare anche tra quelli per la riqualificazione energetica dell’involucro edilizio agevolabili ai sensi dell’art. 14 del D.L. 63/2016 (“Ecobonus”), tra quelli di recupero del patrimonio edilizio di cui all’art. 16 del D.L. 63/2013 e dell’art. 16-bis del D.P.R. 917/1986 (“Bonuscasa”), e anche tra quelli di cui all’art. 119 del D.L. 34/2020 (“Superbonus 110%”).

Quando le spese per un intervento possano astrattamente rientrare in più di una agevolazione, va richiamato il principio generale in base al quale il contribuente può avvalersi, per le medesime spese, di una sola delle predette agevolazioni, rispettando gli adempimenti specificamente previsti in relazione alla stessa (Si veda in proposito il punto 6 della Circolare 14/02/2020, n. 2/E).

Su tale caso, con l’Interpello 01/09/2020, n. 294 (allegato) l’Agenzia delle entrate ha inoltre chiarito che, in caso di intervento condominiale, ciascun condomino – per la parte di spesa a lui imputabile – può decidere se fruire del Bonus facciate o dell’Ecobonus, indipendentemente dalla scelta operata dagli altri condomini. Ciò ovviamente a condizione che gli interventi rispettino i relativi requisiti richiesti e che siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna agevolazione.

Nella comunicazione finalizzata all’elaborazione della dichiarazione precompilata, l’amministratore del condominio dovrà indicare le due distinte tipologie di interventi e – per ciascuna tipologia – dovrà indicare le spese sostenute, i dati delle unità immobiliari interessate, i dati relativi ai condòmini a cui sono attribuite le spese per ciascun tipo di intervento, con le relative quote di spesa, specificando quali condòmini hanno esercitato l’opzione per la cessione del credito.

Nel caso in cui nell’ambito di uno stesso intervento alcune spese siano riconducibili ad un tipo di agevolazione ed altre spese ad un altro tipo di agevolazione, il contribuente potrà fruire di entrambe le agevolazioni (ovviamente, come detto, su spese diverse), a condizione che siano distintamente contabilizzate le spese riferite ai due diversi interventi e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione (Si veda in proposito il punto 6 della Circolare 14/02/2020, n. 2/E).

26/01/2021 ABBIAMO IL VADEMECUM ENEA AGGIORNATO

Ovviamente:

il presente Vademecum riguarda esclusivamente gli interventi sulle strutture opache verticali delle facciate esterne per i quali occorre trasmettere i dati all’ENEA, cioè quelli influenti dal punto di vista energetico o che interessino il rifacimento dell’intonaco per oltre il 10% della superficie disperdente lorda complessiva degli edifici esistenti ubicati nelle zone A o B ai sensi del D.M. n. 1444 del 2 aprile 1968, che rispettino i requisiti richiesti.

Puoi scaricarlo cliccando A QUESTO LINK

Guida Ance aggiornata a Gennaio 2021

L’ANCE aggiorna la Guida sul Bonus Facciate che illustra gli aspetti applicativi e normativi della detrazione per il recupero delle facciate esterne degli edifici

Puoi scaricarlo cliccando A QUESTO LINK

24/09/2021 – Guida pratica “Immobili e bonus fiscali 2021” 1L’Agenzia delle Entrate ha pubblicata la nuova guida

“Tutti gli sconti della precompilata 2021”

Qui il link all’articolo del blog da dove potete scaricarla

Supportami

© Copyright 2021 - Design in Bragno by Crowd Plus SRL